从铁矿石价格变化 洞察中国经济状况

日期:2015-11-6 发布:苏州钢材网 来源:期货日报 访问:5531 频道:期货金融 标签:

从2011年2月的高峰至2015年4月的低谷,铁矿石价格下跌近75%,下跌幅度远远超过其他工业金属:例如铜价在过去一年中仅下降约52%,铝价和铅价从其价格高点下滑了40%至45%,钢材价格从其最近价格高点下跌52%。此外,铁矿石和...

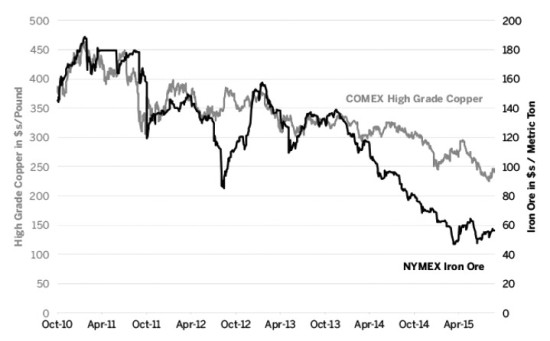

从2011年2月的高峰至2015年4月的低谷,铁矿石价格下跌近75%,下跌幅度远远超过其他工业金属:例如铜价在过去一年中仅下降约52%,铝价和铅价从其价格高点下滑了40%至45%,钢材价格从其最近价格高点下跌52%。此外,铁矿石和其他金属的相关性较低,包括与铜和热轧钢的相关性,因此,有趣的是,对那些具有其他金属风险敞口的人士来说,铁矿石则是一个潜在的投资组合多样化工具。

铁与铜和钢的相关性较低

虽然铁和铜都被用作工业金属,但两者却有着迥然不同的供需动态。首先是铁和铜矿床的地理位置差别很大。中国是世界最大的铁矿石开采国,在2014年,中国铁矿石占世界总产出的47%,澳大利亚(21%)和巴西(10%)紧随其后。铜矿开采主要集中在智利,达到世界2014年总产出的31%,中国(9%)、秘鲁和美国(各为7%)位居其后。由于铁矿的储备是铜矿储备的500倍,并且大多产自不同的区域和矿带,因此两者供给的波动并不具有高度的相关性。

图为铁矿石和高品位铜价格走势对比

来自美国地质调查局的世界采矿数据显示,从1994年至2014年,铜和铁矿石产量相关性的同比变化是-0.36,这充分诠释了为何铜和铁的价格模式如此不同。然而,考虑到两种金属都在建材和工业生产中被大量使用(包括消费品),铁与铜相关系数计算公式中的供给部分可能具有更强的相关性,这同时也应当使两者对全球经济变化具有相似的敏感度。也就是说,铜和铁之间几乎没有替代性,并且两者的地理环境也大相径庭。

虽然中国是世界最大铁矿石生产国,但中国的消费却超过世界铁矿石总产出的70%。相比之下,2014年GFS铜调查报告显示,中国在2013年的铜消费占世界总消费量的43%,虽然仍是一个巨大份额,但却远低于中国对铁矿石的“胃口”。

铁与钢相对较低的相关性在很大程度上可以从供给方面来进行解释。中国之所以消费如此大量的铁矿石,主要应归因于其在钢材生产过程中极少使用废钢(2014年中国钢材生产总量占世界总产量的49%)。这与美国产生了鲜明的对比,在美国,60%的钢材制造来自废钢。发达国家(包括美国)拥有来自二手车、拆迁建筑等的大量且稳定的废钢供给,并利用废钢来创造新产品。然而,在快速发展的中国获得如此庞大数量的废钢却并非易事:中国的钢材生产商必须依靠铁矿石和其他钢材原材料,例如碳、镍和铬。事实上,煤炭价格的下跌远不及铁矿石的跌幅,这也部分解释了为何钢材价格尚未出现相同程度的跌幅,以及为何钢材仍在相当程度上保持着与铁矿石的非相关性。

当中国打喷嚏的时候,铁矿石也会感冒

最近金属价格的下滑似乎在很大程度上与中国经济增长速度放缓有关。关于中国经济增长减速,主要有以下几个原因,包括:人民币仍然密切地与美元挂钩,并跟随美元对世界上几乎所有其他货币升值,这导致中国出口竞争力下降;中国的私营部门仍然负债累累,并拥有比其他新兴市场国家更高的债务负担,这同时也可能会造成中国基础设施建设活动放缓;中国政府正在严厉打击贪污腐败,该举措可能会导致建设项目的审批速度降低。

上述三个因素也可能会导致中国对铁矿石的需求放缓,同时铁矿石也可能面临着中国积压库存的额外压力。值得阐明的是,我们并不是预期中国将出现任何经济衰退现象。中国央行一直在通过降低银行存款准备金率以及削减利率而施行宽松货币政策。这些举措应能抵销一些强势货币、较高私营部门债务以及源自打击腐败的官僚瘫痪等所造成的影响。

在某种程度上,中国央行能够通过宽松的货币政策刺激投资和需求,而这可能会成为对铁矿石以及世界关键铁矿石出口国货币的有力支撑。

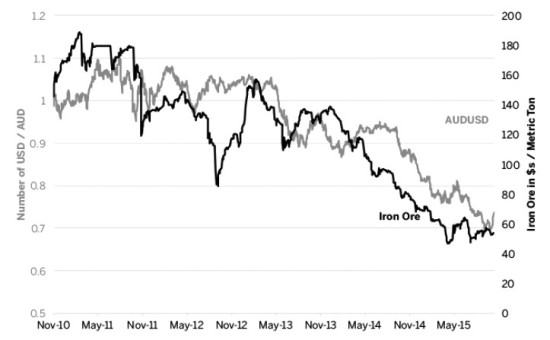

澳大利亚和巴西

铁矿石价格的崩溃正在向全世界蔓延。世界最大的铁矿石出口国澳大利亚的GDP增长可能会显现出高达2.2%的降幅,同时世界第二大铁矿石出口国巴西的GDP也可能下降0.7%。最近澳大利亚和巴西货币的贬值将会刺激其出口并保护他们的国内产业免受进口冲击的影响。另外,澳大利亚宽松的货币政策也将缓解更低的铁矿石价格所造成的负面影响。然而巴西却不会如此幸运:巴西央行一直在采取紧缩政策,巴西政府也在持续提高税收并削减开支,这些举措将在短期内加剧低价对大宗商品(包括铁矿石)和经济的负面影响。

图为铁矿石和巴西雷亚尔价格走势对比

因此,价格崩盘的暗流可能会导致澳元和巴西雷亚尔继续疲软。

那些试图评估澳元和巴西雷亚尔货币风险敞口的人士也可能会将铁矿石视为其投资回报的潜在的驱动因素。中国对铁矿石的消费巨大,而且其经济放缓对铁矿石价格的影响也不成比例。在短期内,铁矿石价格仍将可能是衡量中国基础设施建设和出口型经济健康的一个重要指标。此外,铁矿石价格可能将会继续对澳元和巴西雷亚尔以及澳大利亚和巴西的货币政策发挥一定的影响。

事实上,自从2015年4月以来,铁矿石价格并没有进一步下降,这可能暗示其价格已经完全反映中国经济增速放缓。若如此,铁矿石可以被视为其他大宗商品的领先指标——自今年4月以来由于受到中国和其他新兴市场国家经济增长速度放缓可能性的影响,众多大宗商品价格均纷纷出现大幅跌落。

(作者为芝商所高级经济学家兼执行董事)

(文章来源:期货日报 )

评论

相关分类